3.1. Рынок как внешняя среда организации

3.1. Рынок как внешняя среда организации

Применительно к рассматриваемым закономерностям конкуренции товарный рынок можно определить как некую предметную область, в которой складываются два типа отношений: конкурирующих между собой хозяйствующих субъектов, а также, субъектов с поставщиками ресурсов.

В Законе о конкуренции «товарный рынок» определяется как «сфера обращения товара, не имеющего заменителей, либо взаимозаменяемых товаров на территории Российской Федерации или ее части, определяемой, исходя из экономической возможности покупателя, приобрести товар на соответствующей территории и отсутствия этой возможности за ее пределами». Иными словами, товарный рынок – часть воспроизводственного цикла, которая охватывает отношения обмена товаров (работ, услуг) на деньги, в которые вступают продавец и покупатель. Для установления факта товарообмена важно определить, кто является собственником товара и в какой момент происходит переход прав собственности от одного участника сделки к другому.[23]

Для организации рынок представляет внешнюю маркетинговую среду.

Маркетинговая среда организации – это совокупность активных субъектов и сил, действующих за пределами организации и влияющих на возможности устанавливать и поддерживать с целевыми клиентами отношения успешного обмена. Маркетинговая среда разделяется на макросреду и микросреду. Критерием разделения этих понятий является степень возможности влияния организации на объекты и процессы во внешней среде.

Микросреда представлена силами, имеющими непосредственное отношение к самой организации и ее возможностям – поставщиками, маркетинговыми посредниками, клиентами, конкурентами, контактными аудиториями.

Макросреду образуют силы более широкого социального плана и которые оказывают влияние на организацию и ее внутреннюю структуру демографического, экономического, социального, природного, политического и культурного характера.

Рынок как физическая или виртуальная совокупность существующих и потенциальных субъектов (продавцов и покупателей) имеющих взаимную заинтересованность относительно эквивалентного обмена выгодами возможна только в условиях свободного выбора возможных альтернатив.

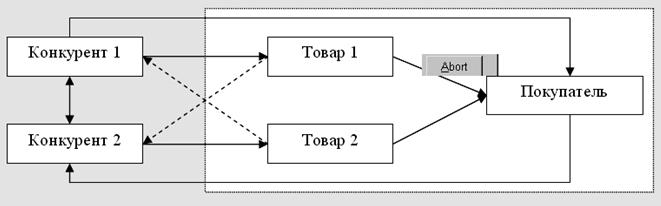

В данном случае конкуренция представляет борьбу за потребительский выбор между двумя товарными альтернативами в условиях дополнительного информационного давления на потребителя (рис. 8.).

Рис. 8. Рыночная модель конкуренции

Успех в конкурентной борьбе определяется покупательским выбором. При этом возможны разные стратегии конкурентной борьбы. Активная конкурентная стратегия означает изучение всех аспектов потребительского выбора. Реактивная стратегия означает изучение конкурента, его товара и маркетинговой политики и попытку превзойти их, переняв лучшее.

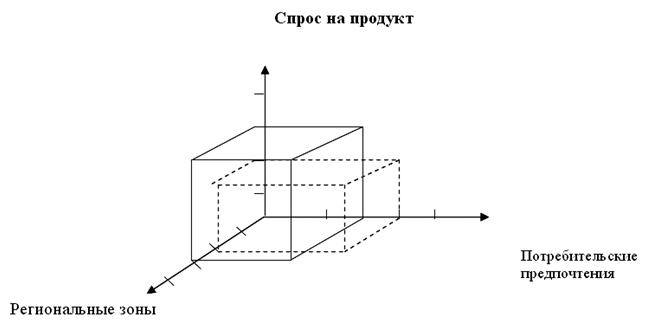

Графическую модель рынка можно определить как совокупность трех векторов.Потребительского, который описывает набор возможных потребностей. Второй – по продуктам и услугам, в которых перечисляются конкурирующие альтернативы. Когда рынки становятся глобальными, значение приобретают их региональные отличия (рис. 9.).

Рис. 9. Графическая модель рынка

С точки зрения перспективы спроса рынок состоит из изменяющихся потребительских запросов, которые могут обслуживаться самыми разными способами.

Товар, являющийся заменой другому товару, называется субститутом:

1) субститут может выполнять более широкий диапазон функций, чем продукция, которую он заменяет;

2) замена первоначальной продукции на субститут может иметь место и в том случае, если покупатель решает сам осуществлять какую-то функцию вместо ее покупки.

Субститутами могут служить, также, используемые ранее, переработанные или модернизированные продукты. Потенциально субститут является угрозой для имеющегося ближайшего продукта. Однако переключение происходит только в том случае, если экономический стимул делается намного больше, чем преодоление сопротивления переключения на него.

Анализ субститутов редко является простым, однозначным и предсказуемым. Обычно различные потребители по-разному воспринимают мотивацию для перехода на другой продукт, что зависит в первую очередь от ситуации, в которой они действуют.

Объем товарного предложения, представленного на рынке (в натуральном и стоимостном выражении).

Для оценки объема товарного предложения используются показатели поставки продукции на соответствующий товарный рынок с учетом баланса ввоза и вывоза продукции на соответствующую территорию и ее пределы.[24]

Qm = З1 + Qp + Qim Qex – З2,

где З1, З2 – запасы соответствующего товара на рынке на начало и конец соответствующего периода, Qp – объем производства местными товаропроизводителями за соответствующий период, Qim – объем ввоза товара на территорию изучаемого рынка, Qex – объем вывоза товара за пределы изучаемого рынка.

Далее анализируются показатели оптового и розничного товарооборота и товарных запасов (в натуральном и стоимостном выражении).

n

Qr= ? qi

i=1

где qi– объем реализации товара i-м продавцом товара, n – число поставщиков, действующих в географических границах рынка.

Уровень и динамика цен. Для оценки объема спроса используются данные о количестве соответствующего контингента потребителей, объеме и структуре доходов и расходов. Обычно такой анализ осуществляется на основе метода статистических группировок. Для каждой группировки, которая должна быть качественно однородна, анализируется структура баланса доходов и расходов, объем и состав «потребительской корзины». После этого оценивается спрос на исследуемый товар, степень удовлетворенности при существующей структуре товарного предложения и уровнях цен, выполняется прогноз емкости рынка.

Количественные показатели структуры (доля хозяйствующего субъекта на рынке, показатели концентрации товарного рынка). Доля хозяйствующего субъекта на товарном рынке определяется двумя способами:

1. Как отношение реализованной им на рынке товарной продукции (Qi) к общему объему реализации продукции (Qr) за соответствующий период

Si = Qi / Qr

2. Как отношение представленной им для продажи на данном рынке (Qpi) продукции к общему объему предложения данного товара (Qm).

Si = Qpi / Qm

Основными показателями концентрации, используемыми в теории и на практике являются:

Коэффициент концентрации (CR), рассчитываемый как процентное отношение реализации продукции определенным числом крупнейших продавцов к общему объему реализации на данном товарном рынке

k

CRk = ?Si,

i=1

где CRk – индекс концентрации продавцов в процентах, Si – доля продаж i-го продавца в объеме реализации рынка в процентах, k – число хозяйствующих субъектов на рынке, взятых для расчета коэффициента.

Данный коэффициент позволяет не только сопоставить уровни концентрации различных отраслей или рынков, но и проанализировать их динамику, установить за счет доли каких предприятий наметилась перегруппировка рыночной власти.

Коэффициент Герфиндаля-Гиршмана (HHI) учитывает как численность предприятий, так и неравенство их положения на рынке, характеризует уровень монополизации. Значение коэффициента снижается с увеличением числа предприятий и возрастает с усилением неравенства между предприятиями при любом их количестве. При возведении в квадрат долей рынка коэффициент дает более высокий вес показателей крупных предприятий, чем мелких. Это означает, что если точные данные о долях рынка маленьких предприятий отсутствуют, то итоговая ошибка не будет велика.

n

HHI = ?Si2 х 100,

i=1

где Si – доля продаж i – го предприятия в общем объеме реализации, n – число хозяйствующих субъектов на рынке.

Коэффициент Линда (L) определяет степень неравенства между лидирующими на рынке поставщиками товаров

1 – k

L = ?Qi,

k (k-1) i=1,

где k – число крупных поставщиков (не менее двух), Qi – отношение средней доли рынка i-го поставщика к доле k-i поставщиков, i – число ведущих поставщиков среди крупных поставщиков.

Коэффициент относительной концентрации (K) характеризует отношение числа крупных предприятий на рынке и контролируемой ими доли реализации товара:

K = (20 + 3?)/?,

где ? – доля числа крупнейших предприятий рынка в общей численности предприятий в процентах, ? – доля продаж данных предприятий в общем объеме реализуемой продукции в процентах.

Коэффициент энтропии (E) представляет собой среднюю долю предприятий, действующих на рынке, взвешенную по натуральному логарифму обратной величины, характеризует степень деконцентрации рынка и позволяет глубоко исследовать уровень и динамику концентрации.

1 – n – 1

E= ?Siln

n i=1 Si

где E – коэффициент энтропии, Si– доля продаж i-й фирмы на рассматриваемом товарном рынке, n – число хозяйствующих субъектов на рынке.

Коэффициент Джини (G) количественно интерпретирует график Лоренца, чем он выше, тем больше неравномерность распределения рыночных долей между продавцами.

1 – n

G = ? | (i-1) Ai– i Ai-1|,

nAn i=1

где Ai– накопленное значение долей i крупнейших хозяйствующих субъектов на рынке, An – сумма значений долей всех предприятий на рынке, n – число предприятий на рынке.

Коэффициент Розенблюта (Холла – Тайдмана) (HT), рассчитывается на основе сопоставления рангов фирм на рынке и их рыночных долей следующим образом

n

HT = 1 / (2? Ri Si– 1),

i=1

где Ri – ранг i-го предприятия на рынке, Si – доля продаж i-го предприятия на рынке.

Коэффициент Лернера (L) определяется как разница между ценой товара и предельными издержками его производства, отнесенная к цене и показывает отклонение цены от предельных затрат, связанных с неэффективным размещением ресурсов в условиях монополии.

L = [P-MC]/P,

где P – отпускная цена товара, MC – предельные издержки производства товара.

Под рыночным потенциалом понимается возможность хозяйствующего субъекта, не обязательно связанную напрямую с его долей на рынке, оказывать решающее влияние на общие условия обращения товара на соответствующем рынке и затруднять доступ на него другим хозяйствующим субъектам.

Рыночный потенциал хозяйствующего субъекта может быть обусловлен его доминирующим положением на рынке. Хотя на отдельных товарных рынках возникают ситуации, когда хозяйствующий субъект с долей менее 35 % обладает большим рыночным потенциалом.

При определении рыночного потенциала возможны два различных подхода:

– анализ положения хозяйствующего субъекта и оценка степени эффективности деятельности хозяйствующего субъекта;

– анализ зависимости показателей деятельности хозяйствующего субъекта от показателей деятельности конкурента.

О наличии значительного рыночного потенциала могут свидетельствовать:

– постоянное извлечение прибыли выше средней в данной отрасли;

– сокращение уровня выпуска продукции в сочетании с ростом цен, происходящее при отсутствии убытков у производителя;

– ценовая дискриминация;

– уровень фактических издержек, превышающий достижимый при наиболее эффективной организации и соответствующих масштабах производства;

– уровень издержек обращения, превышающий экономически обоснованный;

– уровень технологического прогресса, значительно опережающий среднеотраслевые показатели;

– условия использования прав на интеллектуальную собственность (патентов, лицензий, товарных знаков);

– появление в структуре издержек таких статей расходов, как чрезмерные представительские расходы и расходы на создание лоббирования интересов хозяйствующего субъекта.

Сопоставление и анализ количественных и качественных показателей, характеризующих структуру товарного рынка, позволяет более точно определить, к какому типу рыночных структур принадлежит изучаемый рынок и определить степень развитости конкуренции на нем.

Если конкурентная среда признана неразвитой и вынесено заключение о целесообразности вмешательства в процесс ее формирования на данном товарном рынке, определяются направления, формы и методы вмешательства. В их числе могут быть следующие мероприятия:

1) для высококонцентрированных рынков:

– разработка и реализация отраслевых программ демонополизации;

– контроль рыночного поведения хозяйствующих субъектов, включенных в Реестр хозяйствующих субъектов, имеющих на рынке определенного товара долю более 35 %;

– предупреждение и пресечение монополистической деятельности хозяйствующих субъектов, занимающих лидирующее положение на товарных рынках;

– снижение барьеров входа на товарные рынки, включая ослабление тарифных и нетарифных ограничений для международной торговли;

– увеличение числа хозяйствующих субъектов, действующих на данном товарном рынке, путем разделения хозяйствующих субъектов, практикующих антиконкурентные действия, или путем поддержки новых хозяйствующих субъектов, желающих вступить на данный товарный рынок;

– запреты на слияние хозяйствующих субъектов и создание объединений коммерческих организаций, оперирующих на одном рынке;

– пресечение недобросовестной конкуренции;

2) для умеренно концентрированных рынков:

– наблюдение динамики показателей концентрации;

– контроль деятельности хозяйствующих субъектов, включенных в Реестр хозяйствующих субъектов, имеющих на рынке определенного товара долю более 35 %;

– ограничение рыночного потенциала хозяйствующих субъектов, занимающих доминирующее положение на товарных рынках;

– пресечение недобросовестной конкуренции;

3) для низкоконцентрированных рынков:

– наблюдение за состоянием концентрации производства и товарного рынка;

– пресечение недобросовестной конкуренции.

Исследование рынка завершают прогнозом его состояния на краткосрочную (1–2 года), среднесрочную (3–5 лет) и долгосрочную (более 5 лет) перспективу. Для прогнозирования количественных и качественных показателей состояния рынка используются методы экономико-математического моделирования и экспертных оценок.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Внешняя политика

Внешняя политика Задачам укрепления феодального государства была подчинена и внешняя политика киевских князей. Олег, Игорь, Святослав, Владимир и другие последовательно проводили политику присоединения соседних земель, и к началу XI в. все восточнославянские земли

Внешняя политика

Внешняя политика Основными задачами внешней политики были: на западе – получение выхода к Балтийскому морю, на юго-востоке – борьба с Казанью и Астраханью, на юге – защита от набегов крымского хана, на востоке – завоевание Сибири. В 1552 г. была взята Казань. Через четыре

Внешняя политика

Внешняя политика Охранительные тенденции внутренней политики Николая I нашли своё отражение и во внешней политике. Революции 1830 г. во Франции и Бельгии вызвали резкую реакцию русского царя. Правительство рассматривало возможность интервенции во Францию, но, не найдя

Внешняя торговля

Внешняя политика

Внешняя политика См. также «Границы», «Дипломатия», «Мир. Миротворчество», «Третий мир» Внешняя политика есть имитация войны другими средствами. Жан Франсуа Ревель Главный принцип моей внешней политики — хорошее правление внутри страны. Уильям Гладстон Мы не должны

11. ВНЕШНЯЯ ПРЕДПРИНИМАТЕЛЬСКАЯ СРЕДА

11. ВНЕШНЯЯ ПРЕДПРИНИМАТЕЛЬСКАЯ СРЕДА Под внешней предпринимательской средой понимается совокупность внешних факторов и условий, прямо или косвенно влияющих на становление и развитие предпринимательства. Внешняя среда по отношению к предпринимателям является средой

12. РЫНОК – СРЕДА СУЩЕСТВОВАНИЯ ПРЕДПРИНИМАТЕЛЕЙ

12. РЫНОК – СРЕДА СУЩЕСТВОВАНИЯ ПРЕДПРИНИМАТЕЛЕЙ Рынок – это сложное и многостороннее экономическое явление, соединение спроса и предложения, форма общественно-экономических связей между предпринимателями и потребителями, основанных на взаимной купле-продаже товаров

18. ВНЕШНЯЯ ПРЕДПРИНИМАТЕЛЬСКАЯ СРЕДА СТРАХОВАНИЯ

18. ВНЕШНЯЯ ПРЕДПРИНИМАТЕЛЬСКАЯ СРЕДА СТРАХОВАНИЯ Внешняя среда страхования – это совокупность внешних факторов и условий, прямо или косвенно влияющих на результаты деятельности страховой компании.Факторы внешней среды страховой организации. Экономические условия в