11.3. Оценка конкурентных позиций

11.3. Оценка конкурентных позиций

На этом этапе мы определим, насколько силен каждый из бизнес-сегментов анализируемой компании с точки зрения конкуренции, так как стратегии отдельных (независимых) бизнес-сегментов существенно различаются в случаях слабой и сильной конкурентных позиций. Основными показателями, определяющими решения в данной области, являются:

• относительная доля рынка (ОДР) бизнеса в сегменте (доля рынка компании, деленная на долю рынка самого крупного конкурента в данном сегменте, – см. выше);

• тенденции изменения ОДР;

• ожидаемый в будущем годовой темп роста рынка бизнес-сегмента;

• показатель прибыли на используемый капитал (Return on Capital Employed – ROCE) для каждого бизнес-сегмента.

Для определения ОДР по бизнес-сегментам компании удобно воспользоваться таблицей, аналогичной табл. 11.5. В качестве оценочной величины может быть использована доля рынка в сегменте (а не по рынку в целом – не путать!), объемы продаж в денежном (или натуральном) выражении и т. д. в зависимости от того, какие данные по конкурентам проще получить. Важно, чтобы было соблюдено требование по привязке бизнесов к сегменту рынка, на котором они работают, и чтобы параметр был одним и тем же и для вашей компании, и для конкурента.

Таблица 11.5

Определение ОДР бизнес-сегментов (пример)

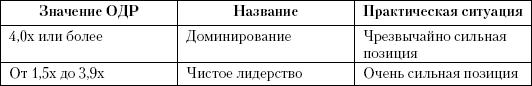

ОДР является величиной, описывающей реальные ситуации на действующих рынках. Их диапазоны и соответствующие им рыночные роли представлены ниже в табл. 11.6.

Таблица 11.6

Практическое значение показателей ОДР

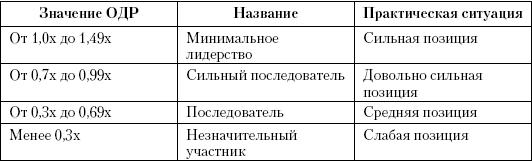

Для удобства определения силы позиций бизнес-сегментов компании существует табл. 11.7.

Таблица 11.7

Сила позиций бизнес-сегментов компании (пример)

При расшифровке полученных данных не стоит сильно расстраиваться из-за бизнес-сегментов, имеющих средние или слабые позиции. Как мы уже говорили, цели и стратегии отдельных бизнес-сегментов являются производным от целей и стратегий высшего уровня, от видения руководства компании. То, что компания является незначительным участником, не должно быть поводом для пессимизма – для совсем маленьких и сопоставимых по размеру компаний это нормально. Однако это является руководством к действию или отсутствию действий, что гораздо более важно. Так, небольшим компаниям для оптимизации стратегий не стоит инвестировать средства в продвижения и надеяться, что удастся стать чем-то большим. С другой стороны, в том же случае стратегия может строиться на стимулировании добровольной дистрибуции среди клиентов, совершенствовании продукта и т. п.

С другой стороны, радость от обнаружения себя в списке лидеров и сильных последователей может несколько омрачиться при анализе динамики изменения ОДР, который следует за этапом определения силы бизнес-сегментов.

В компаниях с определившимися функциями маркетинговой службы обычно не возникает проблем с получением данных за прошлые периоды. Совершенно другая ситуация складывается там, где таких данных нет. Это некритично для бизнес-сегментов, имеющих краевые позиции («доминирование»+«чистое лидерство» или «незначительный участник»), но весьма существенно во внутренних (промежуточных) областях.

Для решения этой проблемы можно использовать вторичные данные по исследованиям рынка, в которых содержится информация об основных игроках на сегменте, но такие данные либо редки, либо дороги. В принципе проблему можно решить, проведя экспертный анализ или используя мнения экспертов рынка (продавцов, привлеченных специализированных аналитиков), но выполнение такой работы под силу либо квалифицированному маркетологу, либо привлеченным консультантам, имеющим опыт работы в отрасли.

Кроме того, можно использовать динамику собственных данных по активности продаж (в натуральных или скорректированных финансовых показателях) в сопоставлении их с опять же экспертными данными по конкурентам. При этом нужно понимать, что такого рода допущения должны быть обоснованы, а методика их получения корректна.

Иными словами, мы определяем две временные точки, которым соответствуют доли рынка по анализируемым бизнес-сегментам. Далее выполняем простое арифметическое действие:

?ДР = ДР t1 – ДР t2,

где ДР t2 – доля рынка бизнес-сегмента в прошлом (например, три года назад),

а ДР t1 – доля рынка на текущий момент.

если ?ДР› 0, значит мы имеем дело с уменьшением доли рынка, если ?ДР ‹0,

то с увеличением, если ?ДР = 0 – с сохранением.

Все просто.

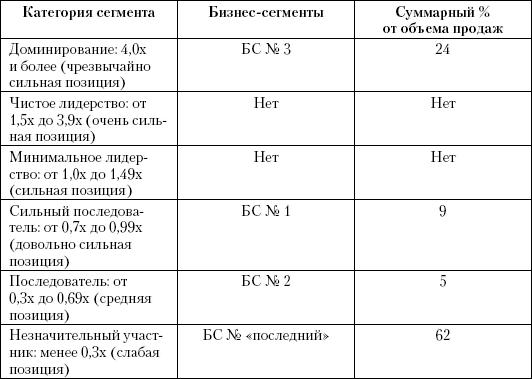

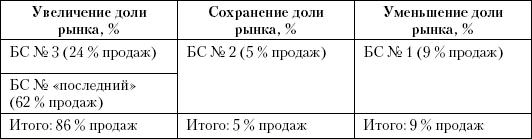

Оценка динамики производится с помощью таблицы, форма которой приведена ниже (табл. 11.8).

Таблица 11.8

Динамика изменения ОДР компании (пример)

Эти данные позволяют понять, в какой зоне сосредоточены бизнес-сегменты компании, оценить текущую ситуацию в динамике и выявить проблемные с точки зрения рыночных позиций бизнес-сегменты.

Зная темпы роста рынка по бизнес-сегментам, прибыльность и собственную динамику (по финансовым показателям – данные финансовой службы), мы можем сравнить тенденции роста рынка с динамикой наших бизнесов в пространстве рынка. Это позволит нам определить позиции наших бизнесов и выявить основные тенденции в их развитии по трем направлениям:

• к потребительским рынкам;

• к конкурентной среде;

• к собственным интересам компании.

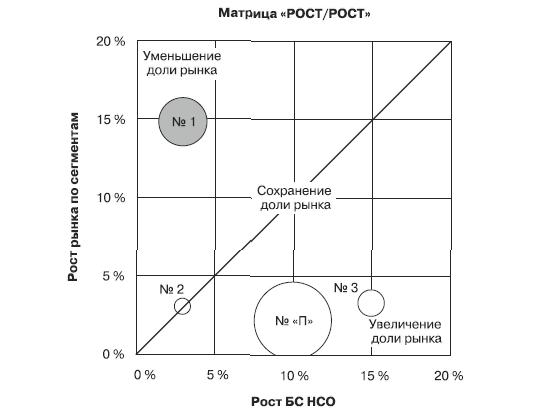

Для оценки положения бизнесов в рынке используем матрицу «Рост/ Рост» (Growth/Growth matrix, предложенную БКГ), характеризующую позиции бизнес-сегментов на их потребительских рынках. Размеры кругов (площадь) должна быть пропорциональна любому эквиваленту доходов (прибыли, капиталу и т. п.). В данном случае мы используем долю прибыли в процентах на конкретный бизнес-сегмент (табл. 11.9 и рис. 11.1).

Таблица 11.9

Данные для матрицы «Рост/Рост» (пример)

Рис. 11.1. Матрица «Рост/Рост» (пример)

Построив матрицу «Рост/Рост», мы увидим, что при совпадении роста бизнес-сегментов с ростом рынка он окажется расположенным на диагонали (прозрачный круг), если бизнес-сегмент отставал от роста рынка – он будет расположен в верхней левой части матрицы (темно-серый круг), если опережал рост рынка, увеличивая при этом свою долю, – в правой нижней (белые круги). Фактически матрица «Рост/Рост» – графический способ отражения реальной ситуации.

В рассмотренном нами примере ситуация может быть оценена как благоприятная для БС № 3 и № «последний». БС № 2 находится в равновесном положении, а № 1 теряет долю рынка. Также мы видим, что наиболее прибыльные бизнес-сегменты находятся в благоприятной зоне матрицы.

Однако следует иметь в виду, что расположение наиболее прибыльных и увеличивающих долю рынка бизнес-сегментов является не настолько безоблачным из-за того, что темпы роста рынка крайне низкие в обоих случаях. Следовательно, есть риск стагнации рынка и снижения прибыльности, так как возможно, что рынки этих бизнес-сегментов близки к насыщению.

С другой стороны, расположение № 1 показывает, что этому бизнес-сегменту совершенно напрасно не уделяется должного внимания – он работает на динамичном, быстро развивающемся рынке, потенциал которого просто игнорируется.

Мы видим хороший пример того, как расшифровка матрицы «Рост/Рост» показывает по крайней мере несколько вопросов для обдумывания:

1) почему БС № 2, находясь в равновесии с рынком, не приносит прибыли;

2) почему «заброшен» БС № 1;

3) какова реальная перспектива БС № 3 и № «последний», приносящих на момент выполнения анализа основную прибыль компании? Каковы риски? И так далее.

На первый взгляд интерпретация матрицы может показаться противоречивой, ведь табл. 11.8 дает весьма радужную картину. Но стратегический анализ и предназначен для того, чтобы получить возможность заглянуть в будущее и заблаговременно предпринять действия, которые позволят избежать возможных рисков. Нужно понимать, что удачное «сегодня» не всегда означает безоблачное «завтра».

Таким образом, мы оценили положение бизнес-сегментов относительно потребительских рынков, но это далеко не исчерпывает всего спектра вопросов, касающихся конкурентных позиций. Впереди у нас еще две проекции. Перейдем к первой из них – матрице «Рост/Доля рынка» (Growth/Share Matrix, более известная как «Матрица БКГ»), которая позволит оценить конкурентные влияния.

В этой матрице по одной оси откладывается все та же величина роста рынка, которую мы только что рассматривали, но с одной поправкой – на этот раз лучше использовать наиболее точную оценку ожидаемого (а не уже состоявшегося, как в матрице «Рост/Рост») годового роста рынка (кроме того, расчет должен производиться в единицах объема товара или услуги; если такого рода данные получить сложно, можно использовать и денежную оценку, но следует учесть рост реальной стоимости и исключить влияние инфляции и прочих факторов). По второй оси откладывается ОДР (см. табл. 11.5). Площадь кругов должна соответствовать, как и в предыдущем случае, объему продаж в каждом из бизнес-сегментов.

Для расшифровки матрицы «Рост/Доля Рынка» дадим название всем четырем ее квадрантам (рис. 11.2).

Матрица «Рост/Доля рынка» зачастую является объектом критики многих авторов, однако опыт показывает, что при корректной интерпретации полученных результатов она является мощным средством стратегической диагностики. Здесь мы рассматриваем ее наиболее поздний, модифицированный вариант, учитывающий изменения характера комментариев от исходного (БКГ) к конечному [49].

Рис. 11.2. Матрица «Рост/Доля рынка» и ее участники

Задача специалиста, выполняющего стратегический анализ, заключается в обнаружении возможных вариантов решений для какого-либо из анализируемых бизнес-сегментов в зависимости от их положения в матрице.

Рассмотрим комментарии к каждому из квадрантов на конкретном примере (рис. 11.3).

1. Квадрант «Звезды» (Stars) – здесь находятся наиболее интересные бизнес-сегменты и решения. Бизнес-сегмент является «Звездой» в том случае, если он является лидером быстро растущего рынка (рис. 11.3 – БС № 3). Обычно «Звезды» – редкая удача для компаний, этот бизнес-сегмент крайне ценен. Если компания сможет удержать лидерство на этом рынке, прибыльность этого бизнес-сегмента будет крайне высокой и далее будет постоянно расти. Когда же темп роста рынка снизится, у компании будет крупный, дорогостоящий бизнес, который будет еще долго приносить существенную прибыль, перейдя в разряд «Денежной коровы».

Рис. 11.3. Матрица «Рост/Доля рынка» (пример)

Рекомендации для «Звезд» – инвестиции, инвестиции и еще раз инвестиции. Нужно делать все необходимое для того, чтобы сохранить или увеличить долю рынка.

2. Квадрант «Денежные коровы» (Cash cows) – бизнес-сегмент лидирует на рынке с низкими темпами роста (в нашем примере на рис. 11.3 их нет). Эти сегменты обычно составляют меньшую часть продаж, но большую долю прибыли и входящего денежного потока. Они являются классической иллюстрацией правила Парето (80/20): 20 % продаж приносят 80 % прибыли и наличности (иногда – до 100 %).

Рекомендации для «Коров» – убедиться, что коровы сыты, ухожены и защищены. Тогда они становятся больше и сильнее. Обычно сделать это просто: «Коровы» не требуют существенных вложений (в отличие от «Звезд»). Однако не стоит бросать «Корову» на произвол судьбы или впадать в противоположную крайность – вкладывать слишком много средств, полагая, что это даст результат. Работа с «Коровами» должна быть умеренной и продуманной. Попытки «педалирования» ситуации приводят к так называемым искусственным «концентрациям спроса», когда из вялого рынка отжимаются последние ресурсы, воспринимаемые «Коровой» без особой благодарности, а затем бедное животное остается на «выеденной» земле.

Многие руководители, обнаружив, что «Звезда» становится «Коровой», сильно нервничают, так как понимают, что те прибыли, которые они «гребли лопатой» на «Звезде», «Корова» приносить уже не будет. Собственно, это и является причиной желания «педалировать», подкрепленного простой предпринимательской мыслью: «Чтобы потребители конкурентам не достались!»

Неуемное «педалирование», связанное чаще всего с запредельными инвестициями в продвижение (потому что именно так российские предприниматели видят борьбу за рынок), может даже убить «Корову». А она – стабильный бизнес, при грамотном управлении – вечный источник базового дохода. Переход из категории «Звезд» в категорию «Коров» – явление обычное и положительное («Звезды» менее предсказуемы). А вот «Корову» в «Звезды» вытащить удается крайне редко. Так стоит ли стараться? Не лучше ли перенести эксперименты в другие области, создавая новых «Звезд»? А «Коровы» – это всегда кусок хлеба с маслом и икрой, если со «Звездами» не заладится…

3. Квадрант «Собаки» (Dogs) – решения по ним неоднозначны (на рис. 11.3 «Собаками» являются БС №№ 1, 2 и «последний»). Ранее считалось, что наличие «Собак» нежелательно для компании. Однако многие авторы на сегодняшний день приходят к пониманию «разношерстности» этой «своры». Среди «Собак» попадаются весьма ценные породистые экземпляры.

При анализе матрицы следует обращать внимание, как именно расположена «Собака». Если ее место у левого края квадранта (близко к центру матрицы) – это претендент на лидерство на рынке (market challenger) или сильный последователь, приносящий, скорее всего, неплохую прибыль. В этом случае рекомендовано попытаться достичь лидерства в сегменте, но нежелательно делать в бизнес-сегмент существенные инвестиции. Работа здесь должна быть филигранной. Если по каким бы то ни было причинам руководство компании не хочет или не может этого сделать, стоит все-таки присматривать за этими бизнес-сегментами.

«Собаки» из правой части квадранта, увы, типичные «дворняжки». Ждать от них чего-либо не стоит. Рекомендуется определить, не является ли сам факт их существования пустой тратой денег. Если это так – их нужно продавать или закрывать.

4. Квадрант «Вопросительный знак» (Question marks) – самый интригующий, мистер Тайна, самая большая дилемма с точки зрения стратегий (в нашем примере на рис. 11.3 их нет). С одной стороны, хорошо владеть бизнес-сегментом с высоким темпом роста рынка, но с другой – то, что бизнес-сегмент слаб, конечно, плохо. Если есть уверенность и возможности для перевода «Вопросительного знака» в квадрант «Звезд» (стратегия увеличения доли рынка), то это прекрасно. Однако следует понимать, что такой переход будет стоить денег и немалых. Причем если переход не будет успешным, деньги вернуть не удастся.

При принятии решений по «Вопросительным знакам» (если их несколько) следует действовать крайне осторожно и избирательно. Анализ должен быть полным и точным. Инвестиции возможны только в те их них, которые имеют реальный (а не мнимый, желаемый, надуманный) шанс стать № 1 в сегменте. Во всех остальных случаях – продажа или закрытие.

Хотя в случае продажи вы скорее всего окажетесь в выигрыше: продавать бизнес-сегмент, работающий на интенсивно развивающемся рынке, легко и прибыльно. При этом компания существенно снизит свои риски за счет минимизации затрат на нечто сомнительное.

В процессе построения матриц вы можете обнаружить, что один из ваших бизнес-сегментов стоит особняком, а остальные расположились кучно. В этом случае рекомендуется построить отдельные матрицы для остальных бизнес-сегментов, исключив «одиночку». Подобные особенности матриц в большой степени свойственны диверсифицированным компаниям, начавшим построение своих бизне-сов с наиболее успешной рыночной отрасли. Кроме того, такого рода «отрывы» свойственны рынкам услуг класса Premium (в случае если компания работает и в других классах на одной и той же услуге).

В диверсифицированной компании, которую мы рассматриваем в нашем примере, обнаружилась одна «Звезда» (по видимым признакам, правда, небольшая, но об этом мы поговорим позднее) и три «Собаки», причем, как мы видим из рис. 11.3, – типичные. Одна из них (№ «последний») – очень крупная.

Сопоставив полученные данные с предыдущим разделом, мы легко обнаружим весьма существенный перекос (данные для примера выбраны несколько утрированные, чтобы продемонстрировать возможности методики): анализируемая компания получает основной объем прибыли и имеет наибольший финансовый поток на бизнес-сегменте с низкой рентабельностью. Авторы склонны предположить, что подобная картина будет наблюдаться в компании, которая ошибочно считает бизнес-сегмент № «последний» перспективным для себя (в силу его масштабов) и вкладывает деньги в его продвижение и совершенствование. Это съедает прибыль. К сожалению, такого рода ошибки типичны для российского бизнеса, где стратегический анализ все еще является раритетом. Рынок уже практически исчерпан, такой бизнес-сегмент следует переводить в режим поддержания (аналогично «Коровам», только заботиться о нем особо не стоит). Иметь крупный бизнес-сегмент на истощенном рынке стратегически неверно. Но прежде чем принимать судьбоносные решения, нужно все-таки выполнить всесторонний анализ возможных перспектив работы в этом бизнес-сегменте. Это важно.

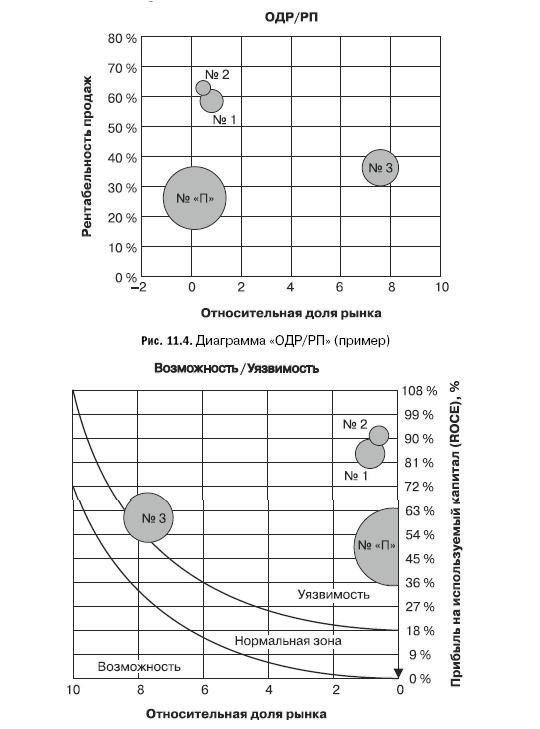

Мы, наконец, подошли к последней проекции оценки конкурентных позиций – собственным интересам компании. Для диагностики по этой проекции мы построим еще две диаграммы, первая из которых отражает соотношение ОДР (см. табл. 11.5) и рентабельности продаж (РП – см. табл. 11.4), то есть на этом этапе нам предстоит сделать выводы о наличии или отсут ствии у наших бизнес-сегментов связи между высокой ОДР и высокой РП (формат диаграммы «ОДР/РП» представлен на рис. 11.4). К сожалению, практический опыт показывает, что эта связь присутствует не всегда. Зачастую сильные конкурентные позиции достигаются титаническими усилиями, в списке которых низкий уровень прибыльности занимает первые позиции. Для компании поддержание таких бизнес-сегментов не всегда есть благо.

Рис. 11.5. Матрица «Возможность/Уязвимость» (пример)

Прежде чем начинать расшифровку данных диаграммы «ОДР/РП», трансформируем ее в так называемую «бананаграмму», заменив рентабельность продаж (ROS) на показатель прибыли на используемый капитал (ROCE – Return on Capital Employed). Мы получим матрицу «Возможность/Уязвимость» (Opportunity/Vulnerability Matrix) – рис. 11.5.

Как мы видим, на графике появились некие дугообразные кривые, образующие нечто вроде «банана» (отсюда название матрицы). «Банан» не требует точного построения, так как излишняя точность расчетов в стратегическом анализе не имеет рабочего смысла. Очень приблизительно его ширина в сечении соответствует 1/5 шкалы по оси ординат, а изгиб дуги идет примерно по овалу – это эмпирический метод, построенный на реальном опыте и накопленной за годы изучения прецедентов информации, дающий представление о ситуации, а не математически точный расчет.

«Банан» делит поле матрицы на три части. Первая из них (внутри «банана») является «нормальной зоной». У бизнес-сегментов, попадающих в нее, ОДР коррелирует с прибылью на используемый капитал. Бизнес-сегменты этой зоны равновесны, правильно ориентированы по рынку и отвечают интересам компании. В нашем примере в эту зону попадает только хорошо зарекомендовавший себя и на предыдущих этапах БС № 3, да и то лишь частично (см. рис. 11.5).

Вторая – «зона уязвимости». Попавшие в эту зону бизнес-сегменты характеризуются высокой прибылью на используемый капитал, но не имеют достаточной доли рынка, чтобы чувствовать себя в безопасности. Рекомендации по «зоне уязвимости» имеют два варианта: если есть возможность увеличить долю рынка, нужно это сделать – это укрепит позиции бизнес-сегмента, защитит его. Если возможности укрепить бизнес-сегмент нет, то нужно быть готовым к значительному снижению его прибыльности, а следовательно, наметить план действий по дальнейшей работе с ним. В нашем примере (см. рис. 11.5) в нее попали три бизнес-сегмента из четырех. Анализируемая компания – в зоне риска!

Третья зона – «зона возможностей» – характеризуется большой долей рынка, но низкой прибылью. В ней, как правило, находятся бизнес-сегменты, обладающие реальными возможностями к переходу в «нормальную зону». Однако следует понимать, что прежде чем принимать решение о работе с бизнес-сегментами этой зоны, следует изучить их крайне внимательно, разобраться с их хозяйственной деятельностью, определить все маркетинговые и финансовые компоненты их существования. В примере бизнес-сегментов, обладающих возможностями, мы не обнаружили.

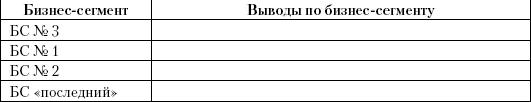

В завершение анализа конкурентных позиций рекомендуется свести выводы, полученные при анализе проекций, в табличную форму для обобщения. Формат таблицы представлен ниже (табл. 11.10). Желательно расставить бизнес-сегменты в соответствии с рейтингом, который определяют сквозные выводы по ним (1 – самый стратегически привлекательный).

Таблица 11.10

Консолидация проекций. Стратегические векторы

На основании данных проекционного анализа построим результирующую таблицу (табл. 11.11), где изложим все выводы и рекомендации, которые формируют многомерное видение положения компании на конкурентном рынке.

Таблица 11.11

Конкурентные позиции компании

Мы выполнили анализ конкурентных позиций сервисной компании, используя такие простые инструменты, как сегментация, рентабельность и относительная доля рынка. Но этих данных пока недостаточно для того, чтобы построить полноценные стратегии для каждого из бизнес-сегментов. Необходимо понять, что же лежит в основе силы или слабости конкурентных позиций, что позволит нам изменить ситуацию, на что мы сможем опереться, а что нам следует кардинально пересмотреть. Поэтому перейдем к следующему этапу.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

2.3.3. Оборона существующих позиций

2.3.3. Оборона существующих позиций Оборона занятой позиции может быть предпринята, когда ваше подразделение занимает или может выдвинуться на хорошо обороняемый рубеж и когда возможен скорый подход дружественных сил. Решение о том, подождать с выходом из окружения или

5. Оценка

5. Оценка 5.1. Общая оценкаИмена существительные ГА?ДОСТЬ, гну?сность, ме?рзость, скве?рность, устар. скве?рна, разг. грязь, разг. па?кость.То, что вызывает отвращение своими резко отрицательными свойствами, качествами.ДОСТО?ИНСТВО, преиму?щество, соверше?нство, книжн.

ОЦЕНКА

ОЦЕНКА - способ установления значимости чего-либо для действующего и познающего субъекта. Можно выделить три типа значимостей: теоретический (гносеологические О.), ценностный (аксиологические О.), практический (реализация гносеологических и аксиологических О. через

1.3 Эволюция концепций конкурентных преимуществ

1.3 Эволюция концепций конкурентных преимуществ Конкурентное преимущество – это система, обладающая, какой-либо эксклюзивной ценностью, дающая ей превосходство над конкурентами в экономической, технической и организационной сфере деятельности.В экономической

1.4. Стадии формирования конкурентных преимуществ

1.4. Стадии формирования конкурентных преимуществ В своих трудах М. Портер так же отмечает, что конкурентоспособность отраслей промышленности основывается на конкурентных преимуществах, все многообразие которых можно свести к двум основным видам: ресурсным и

5.2 Стратегический выбор на конкурентных рынках

5.2 Стратегический выбор на конкурентных рынках Стратегическое управление – это управление развитием предприятия в постоянно изменяющейся рыночной среде.Конкурентная стратегия определяет, каким образом организация собирается конкурировать на рынке, который она

5.4. Виды конкурентных стратегий

5.4. Виды конкурентных стратегий Цель конкурентной стратегии вести свои дела этично по отношению к конкурентам, добиваться конкурентного преимущества на рынке и создавать круг лояльных покупателей. Конкурентная стратегия должна предусматривать краткосрочные

8.3. Сегментация потребителей в условиях конкурентных рынков

8.3. Сегментация потребителей в условиях конкурентных рынков В последнее время широкое распространение в маркетинге получили методы психографики – науки о психологических типах поведения людей, поскольку психографические приемы позволяют разработать более