6.4. Система критериев экономической эффективности инвестиций

6.4. Система критериев экономической эффективности инвестиций

В общем случае величина системного экономического эффекта (Эt) находится по выражению

Эt = ?Срt ? ? Сwt + ?Соt? ?Сut + ?Сдрt, (6.7)

где Эt — системный эффект, обусловленный вводом рассматриваемого объекта в год t;

?Срt — изменение выручки от реализации электроэнергии;

?Сwt — изменение издержек на покупку электроэнергии;

?Соt — эффект от перехода потребителей на систему электроснабжения с регионального рынка на ФОРЭМ;

?Сит — изменение ожидаемых затрат на возмещение ущерба у потребителей от перерывов или ограничений электроснабжения;

?Сдрt — другие возможные виды эффекта.

В случае уменьшения любого элемента формулы (6.7) его знак может измениться на противоположный. Отдельные составляющие могут быть равны нулю.

Изменение выручки от реализации электроэнергии определяется как

?Срt = ?Wпрt ? Цtпр, (6.8)

где ?Wпрt — изменение количества продаваемой электроэнергии;

Цtпр — тариф на продажу электроэнергии.

Изменение издержек на покупку электроэнергии определяется по формуле

?Сwt = ?Wпокt ? Цtпок, (6.9)

где ?Wпокt — изменение количества покупаемой энергии: уменьшение покупки электроэнергии от снижения потерь электроэнергии в сети, либо наоборот увеличение покупки дополнительной электроэнергии, необходимой для покрытия роста реализации, и дополнительных потерь от ее передачи по сети;

Цtпок — тариф на покупку электроэнергии.

Эффект от перехода потребителей на систему электроснабжения с регионального рынка на ФОРЭМ определяется как

?Соt = (Црt — Цфt) ? Wt, (6.10)

где Wt — количество потребляемой электроэнергии потребителей;

Црt — тариф на электроэнергию регионального рынка;

Цфt— тариф на электроэнергию ФОРЭМ.

Для расчета экономической (народнохозяйственной) эффективности сооружения сетевых объектов затраты по объекту сопоставляются с получаемым системным эффектом. Разница между потоком системного эффекта и потоком затрат по проекту представляет собой поток дохода, получаемого потребителем от осуществления данного проекта. Сравнение различных инвестиционных проектов и выбор лучшего из них производится по критерию экономической эффективности с использованием ряда показателей, к которым относятся:

чистый доход (ЧД);

чистый дисконтированный доход (ЧДД);

индекс доходности (ИД);

внутренняя норма доходности (ВНД);

рентабельность инвестиций (Rt);

срок окупаемости капиталовложений (Т).

Чистым доходом называется накопленный эффект за расчетный период:

где Фм — результирующие затраты;

м — шаг расчетного периода.

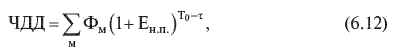

Основным показателем эффективности проекта является чистый дисконтированный доход — накопленный дисконтированный эффект за расчетный период. ЧДД рассчитывается по формуле

где Т0 — год, к которому приводятся разновременные затраты;

? — текущий год строительства и эксплуатации.

ЧД и ЧДД характеризуют превышение суммарных денежных поступлений над суммарными затратами соответственно без учета и с учетом неодинаковости эффектов, относящихся к различным моментам времени.

Разность ЧД — ЧДД называют дисконтом проекта.

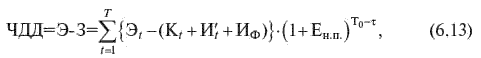

Чистый дисконтированный доход ЧДД находится как разность между дисконтированным системным эффектом (Э) и дисконтированными затратами (З):

где Т — срок службы объекта.

Для признания проекта эффективным с точки зрения инвестора необходимо, чтобы ЧДД проекта был положительным; при сравнении альтернативных проектов предпочтение должно отдаваться проекту с большим значением ЧДД (при выполнении условия ЧДД > 0).

Индекс доходности дисконтированных инвестиций (ИДД) равен увеличенному на единицу отношению ЧДД к накопленному дисконтированному объему инвестиций. Если ЧДД положителен, то ИДД > 1 и проект эффективен, и наоборот.

Внутренней нормой доходности (ВНД) называется такое положительное число Ев, при котором при норме дисконта Ен. п. = Ев ЧДД проекта обращается в 0, при всех больших значениях Ен. п. — отрицателен, при всех меньших значениях Ен. п. — положителен. Для оценки эффективности инвестиционного проекта значение ВНД необходимо сопоставлять с нормой дисконта Ен. п. Инвестиционные проекты, у которых ВНД > Ен. п., имеют положительный ЧДД, т. е. эффективны. Проекты, у которых ВНД < Ен. п., имеют отрицательный ЧДД, т. е. неэффективны.

ВНД может быть использована также для экономической оценки проектных решений, если известны приемлемые значения ВНД (зависящие от области применения) у проектов данного типа.

«Простым» сроком окупаемости называется продолжительность периода от начального момента до момента окупаемости. Начальный момент указывается в задании на проектирование — начало строительства сетевого объекта. Моментом окупаемости называется тот наиболее ранний момент времени в расчетном периоде, после которого текущий ЧД становится и в дальнейшем остается положительным.

Сроком окупаемости с учетом дисконтирования называется продолжительность периода от начального момента до «момента окупаемости с учетом дисконтирования» — наиболее раннего момента времени в расчетном периоде, после которого текущий ЧДД становится и в дальнейшем остается положительным.

При оценке эффективности срок окупаемости, как правило, выступает только в качестве ограничения. В отсутствие рекомендаций государственных регулирующих органов срок окупаемости капитальных вложений в электрические сети можно принимать равным восьми годам после начала эксплуатации.

Рентабельность инвестиций (коммерческий показатель, интересующий владельца сети) рассчитывается по каждому году расчетного периода после начала эксплуатации электросетевого объекта или только по некоторым характерным годам. В качестве характерных рассматриваются: год после выхода на режим нормальной эксплуатации, но с выплатой заемных средств и с финансовыми издержками, а также в период после выплаты всей суммы кредита и процентов. Рентабельность инвестиций оценивается по формуле

где

К — капитальные затраты (инвестиции);

Эt — системный эффект, обусловленный вводом рассматриваемого объекта в год t;

Иt — общие годовые эксплуатационные расходы по электросетевому объекту без учета затрат на амортизацию;

Нt — налог на прибыль (устанавливается через процент балансовой прибыли).

Величина чистой прибыли (Пчt) численно равна системному эффекту (Pt) за вычетом общих производственных издержек эксплуатации, включая амортизационную составляющую и другие финансовые издержки. Полученные значения рентабельности должны превышать величину среднего норматива дисконтирования.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Иерархия критериев

Иерархия критериев Смещение фокуса внимания на другой критерий, относящийся к данному убеждению и превосходящий его по значимости.Вопросы: Что является более важным? Утверждение: Главное, чтобы… Важнее

Иерархия критериев

Иерархия критериев Смещение фокуса внимания на другой критерий, относящийся к данному убеждению и превосходящий его по значимости.Вопросы: Что является более важным? Утверждение: Главное, чтобы… Важнее

Иерархия критериев

Иерархия критериев Смещение фокуса внимания на другой критерий, относящийся к данному убеждению и превосходящий его по значимости.Вопросы: Что является более важным? Утверждение: Главное, чтобы… Важнее

Повышение экономической эффективности.

Повышение экономической эффективности. С годами П.Э. Самуэльсон стал более объективным и более критичным по отношению к экономике США, чем ранее. Для него честь ученого превыше всего. Он пишет: «Рыночный механизм далек от идеала... Иными словами, правительству часто

Государственный бюджет (финансовый план) и проблемы экономической эффективности.

Государственный бюджет (финансовый план) и проблемы экономической эффективности. Госбюджет – четкий финансовый план государства, учитывающий его доходы и расходы. Он является одним из важнейших рычагов повышения эффективности народного хозяйства. С помощью бюджета

Концепция мультипликатора инвестиций

Концепция мультипликатора инвестиций Между тем наращивание инвестиций и обусловленный этим рост национального дохода и занятости населения может рассматриваться как целесообразный экономический эффект. Последний, получивший в экономической литературе название

Проблемы инвестиций в российской экономике

Проблемы инвестиций в российской экономике В настоящее время проблемы не только расширенного (инвестиционного), но даже и простого воспроизводства приобрели чрезвычайную остроту.Как известно, простое воспроизводство основных средств осуществляется через финансовый

Шаг № 1: задание критериев поиска билетов

Шаг № 1: задание критериев поиска билетов Итак, открыв сайт RyanAir, в самом центре его главной страницы находим форму запроса на поиск билетов. Рассмотрим подробнее, что же от нас требуется задать в этой форме… 1. Return / One-way — выбираем полёт «туда-обратно» (Return) или только в

43. ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ ИНВЕСТИЦИЙ

43. ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ ИНВЕСТИЦИЙ Под инвестициями понимают денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии (патенты), машины, оборудование, лицензии, товарные знаки, кредиты, любое другое имущество или имущественные права,