Добровольное страхование автотранспорта (КАСКО)

Добровольное страхование автотранспорта (КАСКО)

Водитель может при желании страховать свой автомобиль по КАСКО. Договор страхования по КАСКО защищает имущественные интересы владельца застрахованного автомобиля только в отношении его собственного транспортного средства.

Страхуется автомобиль при этом:

• от угона;

• от убытков в результате ДТП;

• от утраты товарного вида;

• от форс-мажора, самовозгорания, взрыва;

• от противоправных действий третьих лиц Могут быть застрахованы:

• жизнь и (или) здоровье водителя и пассажиров от несчастного случая;

• дополнительное оборудование автомобиля. Страхователь может сделать «расширение» по ОСАГО, то есть, помимо обязательного страхования, застраховаться еще и добровольно (ДСАГО) и увеличить размер страховой суммы, например, в два раза.

Страховать можно не от всех случаев вместе, можно исключить, к примеру, угон или утрату товарного вида – стоимость страховки будет существенно при этом уменьшена. В любом случае набор страховых рисков и услуг предлагает страховая компания, а водитель выбирает из них те, какие считает для себя наиболее необходимыми или все сразу.

Если водитель приобрел автомобиль по системе автокредитования, то его обязывают страховать автомобиль по КАСКО до момента полного расчета с банком по кредиту.

Если водитель управляет (фактически владеет т/с) по генеральной доверенности, то при оформлении договора по КАСКО в ней должно быть указано право заключения договора страхования и получения страхового возмещения. Отсутствие такой фразы в генеральной доверенности создает определенные сложности, связанные с урегулированием убытка при наступлении страхового случая, так как страховое возмещение в такой ситуации вправе получить только собственник автомобиля.

При страховании по ОСАГО наличие генеральной доверенности не обязательно.

Страховые тарифы по КАСКО не едины, они устанавливаются страховой компанией. Причем у «брендовых» компаний тарифы несколько выше, но и стабильность выплат гарантирована. Страховые тарифы считаются в процентах от стоимости автомобиля (нового или подержанного) и составляют от 5 % до 10 % от стоимости. На размер страхового тарифа будет влиять:

• марка автомобиля (его «угоняемость»);

• возраст автомобиля (максимальный возраст – 10 лет);

• стаж водителя (самый дорогой тариф у водителей со стажем до двух лет);

• количество обращений в страховую компанию по страховым случаям;

• престижность страховой компании (рейтинг на рынке);

• количество рисков по страховке (угон, ущерб, жизнь/здоровье и т. п.);

• количество услуг по страховке (выезд аварийного комиссара на место ДТП, эвакуация автомобиля с места ДТП и другое);

• система страховых выплат (см. ниже).

Если в страховой полис вписано несколько водителей, то страховой тариф будет рассчитываться на водителя с минимальным водительским стажем.

Дополнительное оборудование страхуется отдельно по тарифу от 10 до 15 % от стоимости автомобиля.

При страховании по КАСКО может использоваться франшиза. Франшиза выгодна страховщику, но не очень выгодна страхователю, особенно с небольшим стажем или частым использованием т/с. Существует два вида франшизы: безусловная (вычитаемая) и условная (не вычитаемая). Наиболее выгодной для страхователя со стажем считается условная франшиза, но, к сожалению, при страховании КАСКО страховщики редко ее предлагают.

Пример условной франшизы. Сумма страховой премии составляет 25 000 рублей, но страхователь платит только 15 000. Если за год страхователь не обращается к страховщику за возмещением ущерба, то никаких доплат страхователь не делает. Если же обращается, и размер убытка превышает 10 000 рублей, то страховщик выплачивает сумму ущерба полностью. А если сумма ущерба не превысила 10 000 рублей, то страхователь платит из своего кармана. Франшизы, используемые в страховых договорах, могут существенно понизить расходы на полис, однако страхователь должен осознавать, что у франшизы первоочередная задача – снизить выплаты страховыми компаниями в тех случаях, когда убытки незначительны. А таких, по статистике, большинство. Франшиза не выгодна при замене лобового стекла, фары, фонаря, повреждении лакокрасочного покрытия одной детали. Подробно страхование с франшизой оговаривается при заключении договора по КАСКО.

Страхование жизни и здоровья от несчастного случая (временной потери трудоспособности или гибели водителя (пассажира) в результате ДТП) можно делать «паушально» (сразу на все места, включая место водителя) либо по «системе мест» (места для страхования выбирает страхователь).

Условием для страхования по КАСКО по риску «угон» для наиболее угоняемых машин является наличие противоугонной системы, можно штатной, если нет штатной, необходимо будет установить систему на СТО.

У начинающих водителей по КАСКО будут самые большие тарифы, но застраховать машину стоит. Как показывает практика, оплата ремонта мелких повреждений кузова превышает в среднем размер страховой премии для автомобиля малого класса, не говоря уже о стоимости ремонта более серьезных повреждений кузова и агрегатов. По статистике МВД в среднем за год каждый пятидесятый водитель автомобиля становится участником ДТП. Из этих пятидесяти половина – водители со стажем до 3-х лет. Средний кузовной ремонт отечественного автомобиля обходится в 500–800 $, иномарки – в 1000–3000 $. Статистика по угонам автомобилей в среднем по Европейской части РФ по моделям автомобилей примерно одинакова. Вот данные по угонам автомобилей в возрасте до 10 лет в Санкт-Петербурге:

1) автомобили малого класса (1,1 л–2,0 л) («ТОР-20» за 2014 год):

FORD FOCUS – 628;

RENAULT LOGAN – 266;

HYUNDAI SOLARIS – 228;

LADA 2109 (и ее модификации 099, 015) – 222;

MAZDA 3 – 205;

LADA 2110 (и ее модфикации) – 185;

KIA RIO – 169;

DAEWOO (NEXIA, MATIZ) – 164;

CHEVROLET LACETTI – 152;

MAZDA 6 – 136;

NISSAN TEANA – 122;

RENAULT DUSTER – 102;

FORD FUSION – 94;

RENAULT SONDERO и TOYOTA RAV 4 – 87;

NISSAN JUKE – 70;

NISSAN X-TRAIL и KIA SPORTAGE – 69;

NISSAN QASHQAI и MITSUBISHI ASX – 65; MITSUBISHI LANCER – 57; HONDA CIVIC – 50; SKODA OKTAVIA – 44.

2) автомобили среднего класса и выше (свыше 2,0 л) («ТОР-10» за 2014 год):

MERCEDES BENZ (все модели) – 275; LAND ROVER (все модели) – 266; BMW (все модели) – 226; INFINITI (все модели) – 180; TOYOTA LANDCRUSER – 176; TOYOTA CAMRY – 175; LEXUS (все модели) – 160; MITSUBISHI (все модели) – 146; FORD MONDEO – 65; NISSAN MURANO – 62.

Делайте выводы, начинающие водители!

Срок страхования по КАСКО – 1 год.

Максимальный возраст автомобиля, подлежащий страховке КАСКО, – 10 лет. Автомобили старше 10 лет могут быть застрахованы по другим видам страхования, которые предлагают некоторые страховые компании, например, по индивидуальному договору страхования имущества. Тарифы по таким видам страхования могут быть и выше тарифов КАСКО.

Страховое возмещение по КАСКО выплачивается, если ущерб по страховым рискам получен в любом регионе РФ и (или) в любой европейской стране.

Правила страхования КАСКО у каждой страховой компании свои. Принципиально они одинаковы, но некоторые различия все же есть. Брошюра с правилами страхователю выдается вместе с полисом КАСКО, но предварительно можно (и даже нужно!) с ними ознакомиться перед заключением договора страхования. Правила есть и на сайтах страховых компаний, и в автосалонах, где предлагают застраховать купленный автомобиль.

Размер страховой выплаты за причинение ущерба может устанавливаться:

• счетом официального дилера на гарантийном обслуживании;

• калькуляцией страхователя (ремонт на станции технического обслуживания (СТО) страхователя);

• счетом СТО, рекомендованных страховщиком;

• калькуляцией страховщика.

Эти варианты необходимо обговаривать в момент заключения договора КАСКО (они по-разному влияют на страховой тариф), и желаемая форма возмещения должна быть отражена в страховом полисе. Страховые возмещения можно получать в натуре (направление на ремонт СТО страховщика по выбору страхователя) либо наличными (перечислением на банковскую карту).

При оформлении страхового случая страхователь должен сообщить представителю страховщика о желаемой форме выплаты возмещения. Страховщик вам либо выдает направление на ремонт, либо отправляет к независимому эксперту. Эксперт делает оценку ущерба и рассчитывает стоимость необходимых ремонтных работ. На основе его решения выплачивается страховое возмещение.

Наличные получать не всегда выгодно, особенно при повреждении автомобиля со скрытыми дефектами. Правда, если начали ремонт и обнаружили скрытые повреждения, необходимо приостановить ремонт и обратиться снова в страховую компанию (к тому же независимому эксперту), будет сделана повторная калькуляция и произведена доплата в виде дополнительного акта. Если же страхователь эксперта не вызвал, а сделал ремонт срытых повреждений за свой счет, то он уже никаких требований к страховщику предъявить не сможет. Но и в случае приостановки ремонта проблемы с реальными выплатами могут быть. Страховые компании могут оспаривать необходимость дополнительных выплат. В этом случае страхователь сам должен вызвать независимого эксперта за свой счет. Страховщик должен рассмотреть оценку стороннего эксперта, но решение о выплате останется за страховщиком. Если последует отказ в дополнительной выплате (отказ должен быть мотивирован документально) или выплата не устроит страхователя, то страхователь может обратиться в суд. Все расходы на судебные издержки ложатся на проигравшую сторону.

При совершении ДТП, водитель, застраховавший т/с по КАСКО должен:

• вызвать сотрудников ДПС для оформления ДТП и получить от них справку о ДТП по форме 154 или 748;

• вызвать аварийного комиссара (если есть такая услуга), тогда все необходимые документы будет собирать аварийный комиссар;

• сообщить страховщику по указанному круглосуточному телефону о страховом случае и следовать его указаниям;

• если есть услуга эвакуатора, то его вызовет страховщик (если договором страхования не предусмотрена иная процедура вызова эвакуатора).

Страхование при выезде за границу («Зеленая карта»)

Водитель, выезжающий за границу, обязан застраховать свою гражданскую ответственность за границей. Для этого необходимо приобрести Карту международного страхования ответственности владельцев транспортных средств («Зеленая карта»). Это своего рода аналог российского ОСАГО, но действующий в странах Европы.

Полис «Зеленая карта» можно приобрести непосредственно перед границей (с Беларусью, Украиной, Финляндией, Норвегией, Латвией, Эстонией) в любом пункте продаж с надписью «Зеленая карта». Как правило, все пункты продаж полисов работают круглосуточно. Цена страхового полиса «Зеленая карта» фиксированная – 2060 рублей за пятнадцать дней (на 01.01.2015) Покупается страховка либо на 15 дней, либо на 30, 60, 90, 180 и 1 год. Минимальный срок действия полиса – 15 дней.

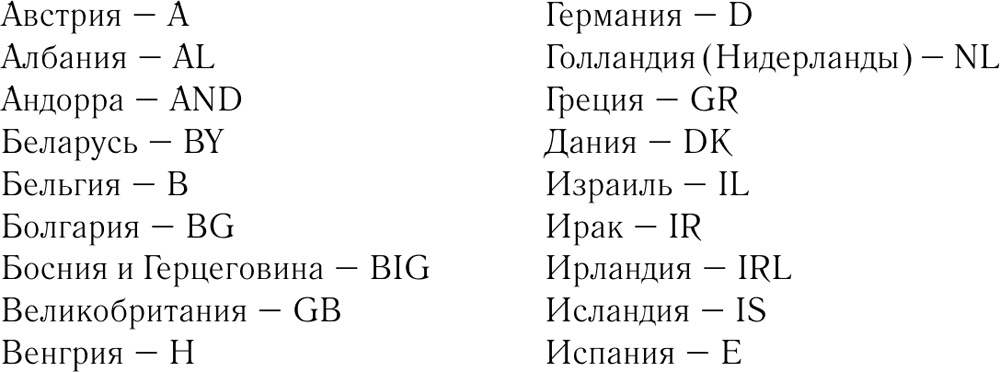

«Зеленую карту» можно приобрести и в любом страховом агентстве, правда, бланки там бывают не всегда. Нет никакой разницы, где ее покупать, главное, что выписать полис страхователю могут не ранее, чем за один месяц до начала его действия. Приобретая полис, внимательно смотрите, какие страны вычеркнуты. Если вычеркнута только РФ (RUS), то страховка действует во всех остальных перечисленных в полисе европейских странах, а также в Марокко, Тунисе, Израиле, Ираке (в карте указаны международные коды стран).

Международные коды стран-участников страховой системы «Зеленая карта»:

Если страховка нужна только на Беларусь, Молдову и Украину, то она выписывается тоже на 15, 30 дней и т. д., но стоит уже в два раза дешевле. В этом случае будут вычеркнуты символы всех стран, кроме BY, MD, UA.

«Зеленая карта» выдается на автомобиль, поэтому компенсация при ДТП будет выплачена при управлении данным автомобилем любым водителем, имеющим водительское удостоверение.

Страховое возмещение по «Зеленой карте» будет производиться в соответствии с законодательством страны, на территории которой произошло ДТП, то есть в размере выплат по обязательному страхованию, установленному в стране. В каждой стране-участнице системы «Зеленая карта» есть Национальное бюро, которое занимается всеми аварийными ситуациями, случившимися по вине водителей иностранцев. О размерах компенсационных выплат по странам можно справиться в российском союзе автостраховщиков (РСА) либо в Интернете изучить страховое законодательство страны, в которую собрались ехать. Напоминаем, что выплачивать возмещение по «Зеленой карте» будут не страхователю, а лицу, которому причинен вред страхователем (любым водителем застрахованного т/с) и не только материальный ущерб, но и вред здоровью (жизни) потерпевшего. В подавляющем большинстве стран Европы страховая сумма по «Зеленой карте» превышает российскую значительно – беспокоиться не стоит.

Выплаты страхователю (за причиненный себе ущерб) в случае его вины при ДТП будут производиться по страховке КАСКО (если застрахован) уже на территории РФ.

При наступлении страхового случая (ДТП) в стране пребывания необходимо:

• вызвать полицию и скорую помощь (если есть пострадавшие) по телефону 112;

• оказать первую доврачебную помощь пострадавшим;

• сообщить по телефону о ДТП страховщику, у которого страховались по «Зеленой карте» и следовать его указаниям (страховщик укажет, как засвидетельствовать ДТП у местных органов власти);

• сообщить по телефону о ДТП страховщику, у которого застрахованы по КАСКО и следовать его указаниям;

• на всякий случай сфотографировать самому место ДТП в нескольких ракурсах (чем больше картинок, тем лучше);

• если в ДТП есть пострадавшие, а вы не смогли дозвониться до страховщика по «Зеленой карте», то позвоните в ближайшее консульство РФ (имейте с собой адрес и телефон такового), объясните ситуацию и строго следуйте указаниям работника консульства.

В странах бывшего СССР полицейские будут с вами общаться на русском языке, в других странах – на английском или языке страны (на каком вам удобнее). Если вы не знаете языка вообще, то полицию за вас вызовет другой участник ДТП либо проезжающие люди (свидетели).

Не подписывайте никаких документов на иностранном языке в отсутствие представителя российского консульства, если вам не совсем ясно их содержание.

Гражданская ответственность граждан РФ, которые берут т/с в аренду за границей уже автоматически застрахована компанией-арендодателем, но справиться об этом у арендодателя будет не лишне. Во избежание недоразумений по страховке лучше брать в аренду автомобили и мотоциклы в крупных компаниях (Europcar, SIXT, Herz, AVIS), где гарантировано застрахована ответственность водителя.

По всем вопросам, касающимся страхования по «Зеленой карте», можно обратиться по телефону Информационно-консультационного центра «Зеленая карта»: (495) 641-27-87 или в РСА по адресу: г. Москва, ул. Люсиновская, д. 27, стр. 3.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКЧитайте также

Дорожно-транспортное происшествие: добровольное возмещение ущерба

Дорожно-транспортное происшествие: добровольное возмещение ущерба Виновник ДТП имеет право добровольно возместить причиненный им ущерб, избежав при этом передачи дела в суд и, как следствие, прибавления к исходной сумме ущерба дополнительных расходов по оплате

1. Добровольное заложничество

1. Добровольное заложничество На современном этапе Российское государство переживает глубокий кризис целей. Именно этот кризис лежит в основе острой неудовлетворительности текущего момента. Убежденность в недолжном положении дел в государстве высказывают все, от

29. ДОБРОВОЛЬНОЕ МЕДИЦИНСКОЕ СТРАХОВАНИЕ (ДМС)

29. ДОБРОВОЛЬНОЕ МЕДИЦИНСКОЕ СТРАХОВАНИЕ (ДМС) Цель ДМС – предоставление гражданам гарантии получения медицинской помощи путем страхового финансирования. ДМС является дополнением к обязательному страхованию. Осуществляется оно на основе программ ДМС и обеспечивает

5.2.3. Ремонт, техобслуживание и мойка автотранспорта

5.2.3. Ремонт, техобслуживание и мойка автотранспорта Услуги по ремонту, техническому обслуживанию и мойке автотранспортных средств – платные услуги, оказываемые физическим лицам и организациям по перечню услуг, предусмотренному Общероссийским классификатором услуг

Страхование

Страхование Страхование жизни позволяет вам жить в бедности и умереть богатым. NN Страховой агент должен уметь две вещи: сначала — напугать, а потом обнадежить. Константин Мелихан Романисты и страховые агенты всегда начинают с семьи. «Пшекруй» Одно из немногих

Страхование

Страхование Законы и правилаБольшая часть несчастных случаев происходит совершенно случайно. («14,000 Quips & Quotes»)Несчастные случаи нередко происходят на кухне, еще чаще в ванной, но чаще всего – в спальне. («20,000 Quips & Quotes»)Большая часть несчастных случаев происходит либо

Страхование

Страхование Никто не хочет совершать аварии, даже лихачи — одни надеются, что проскочат, другие — что им уступят дорогу. Однако дорожно-транспортные происшествия случаются ежедневно. Хорошо, если страдают только автомобили.В соответствии с законодательством виновник

8. ДОБРОВОЛЬНОЕ СТРАХОВАНИЕ

8. ДОБРОВОЛЬНОЕ СТРАХОВАНИЕ Добровольное страхование проводится в силу закона и на добровольной основе, т. е. осуществляется на основе договора между страхователем и страховщиком. Правила добровольного страхования определяющие общие условия и порядок его проведения,

43. ДОБРОВОЛЬНОЕ СТРАХОВАНИЕ ГРАЖДАН ОТ НЕСЧАСТНЫХ СЛУЧАЕВ

43. ДОБРОВОЛЬНОЕ СТРАХОВАНИЕ ГРАЖДАН ОТ НЕСЧАСТНЫХ СЛУЧАЕВ Страховые компании могут заключать договоры добровольного индивидуального страхования от несчастного случая с дееспособными физическими лицами – страхователями (застрахованными). Такой договор может быть

46. ДОБРОВОЛЬНОЕ МЕДИЦИНСКОЕ СТРАХОВАНИЕ ГРАЖДАН

46. ДОБРОВОЛЬНОЕ МЕДИЦИНСКОЕ СТРАХОВАНИЕ ГРАЖДАН Добровольное медицинское страхование осуществляется на основе программ добровольного медицинского страхования и обеспечивает гражданам получение дополнительных и иных медицинских услуг сверх установленных

54. СТРАХОВАНИЕ СРЕДСТВ АВТОТРАНСПОРТА

54. СТРАХОВАНИЕ СРЕДСТВ АВТОТРАНСПОРТА Страхование средств автотранспорта – вид страхования, предусматривающий обязанности страховщика по страховым выплатам в размере полной или частичной компенсации ущерба, нанесенного имущественным интересам страхователя,

Страхование

Страхование Страхование жизни позволяет вам жить в бедности и умереть богатым. NN* Страховой агент должен уметь две вещи: сначала – напугать, а потом обнадежить. Константин Мелихан Романисты и страховые агенты всегда начинают с семьи. «Пшекруй»* Одно из немногих

Страхование

Страхование См. также «Осторожность и риск» (с.43)СТРАХОВАНИЕ: хитроумная азартная игра, в которой игроку позволяется тешить себя надеждой, будто он может обыграть того, кто держит банк.Амброз Бирс (1842–1914?),американский писательСтраховые взносы за автомобиль платишь

Колонизация, завоевание или «добровольное вхождение»?

Колонизация, завоевание или «добровольное вхождение»? Вопрос о том, как следует рассматривать и оценивать присоединение Сибири к России, какие термины использовать – один из основных вопросов современной российской исторической науки. И, судя по накалу и