Кредитная мультипликация

Кредитная мультипликация

Следующий принципиально новый эффект, возникший в денежной системе благодаря созданию банковской системы, есть явление кредитной мультипликации.

В счетно-денежной системе кредитная операция описывается кредитным Т-сче-том, приведенном выше. Очень важно, что кредитные операция банков не отражаются в пассиве центрального банка. Другими словами, в пассиве центрального банка находят отражение исключительно депозитные денежные средства банков. Полная сумма лоро-счетов банков в центральном банке и есть сумма депозитных денежных средств в денежной системе. Эта величина называется денежной базой.

Отсутствие отражения кредитных денежных средств банков на счетах центрального банка создает возможности умножения кредитов. Действительно, кредит, выданный банком и перечисленный в другой банк, превращается в этом втором банке уже в депозит. Но этот депозит может стать основой выдачи кредита вторым банком, и пересланный в первый банк он становится депозитом в этом первом банке. На его основе можно создать новый кредит и переслать снова во второй банк. Совершая такие операции сколь угодно много раз, можно, казалось бы, теоретически создать любую кредитную массу денег. И чтобы предотвратить такую бесконечную кредитную мультипликацию, был введен институт банковского резервирования.

Суть этого института состоит в том, что кредитные деньги, создаваемые банком, не могут превышать определенную долю депозитных средств. Другими словами, при осуществлении кредита определенная часть депозитных средств должна оставаться на ностро-счете – счете депозитных средств. Это по мысли создателей этого института препятствует неограниченному разрастанию кредитной массы и способствует стабилизации общей денежной массы.

На самом деле концепция бесконечного разрастания денежной массы неверна. Дело в том, что банк не может выдать кредит в полном размере депозита, так как расчетное обслуживание клиентов идет исключительно через депозитный счет. И обнуление этого счета приводит к параличу всей банковской деятельности, он оказывается не способен выполнять свою главную функцию – расчетное обслуживание. Поэтому без всяких резервных требований банк сам всегда будет сохранять определенную величину депозитных средств в своем активе, в противном случае он просто обанкротится. Причем величину этих страховочных депозитных средств каждый банк в принципе должен определить самостоятельно в зависимости от характера клиентской базы и распределения денежных потоков. И единый норматив здесь только вреден.

Наконец, в теории бесконечной кредитной мультипликации предполагается, что банки только выдают кредиты. Но ведь клиенты банка не только получают кредиты, но и их погашают. Кроме того, предполагается, что система обладает неограниченной потребностью в кредитах. Но это вообще неверно. Кредит в некотором смысле такой же товар, как любой иной. И объем их продаж определяется балансом спроса и предложения. Причем этот баланс определяется ценой товара. В качестве цены кредита выступает процент по кредиту. И при данном проценте имеется определенный уровень спроса на кредиты. Поэтому о неограниченном спросе на кредиты говорить никак нельзя. Можно прямо утверждать, что теория бесконечной кредитной мультипликации является ошибочной с самого начала. И потому все те конкретные решения, которые сделаны на базе этой теории, также ошибочны и либо бесполезны, либо даже вредны. В том числе и сам институт банковских резервов. Тем более что известно множество вполне успешно работающих денежно-банковских систем, в которых никаких нормативов банковских резервов просто не существует. Каждый банк должен сам устанавливать себе тот минимальный размер ностро-счета, который позволяет осуществлять бесперебойное расчетное обслуживание. И этот размер не может быть установлен централизовано априори, так как он зависит от характера денежных потоков в банке.

Укажем также на тот факт, что долларовая денежная система есть фактически мировая денежная система и обслуживается как американскими, так и национальными банками. Но с точки зрения движения самих долларов это единая всемирная банковская система. Центральным банком этой системы выступает совокупность 12 банков Федеральной резервной системы. Но никакого административного управления над всей этой банковской системой они не осуществляют. И в разных банках в различных странах могут быть совершенно разные резервные требования, в том числе их и вообще может не быть. Но, кажется, еще никто не жаловался на неустойчивость этой банковской системы или на неограниченную кредитную мультипликацию в ней. Отсюда мы наглядно видим всю надуманность административно устанавливаемых нормативов банковских резервов.

Таким образом, создание корреспондентской банковской системы позволило создавать большие кредитные денежные средства, масса которых, как правило, даже превосходит массу депозитных денег. Эмиссия денег, которая ранее была основным средством увеличения денежной массы, отошла на второй план, на первый план выступила генерация кредитных денег.

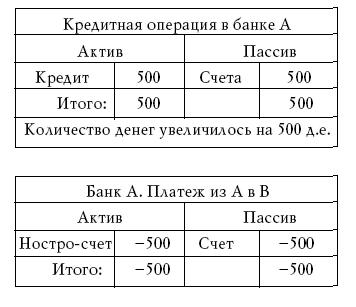

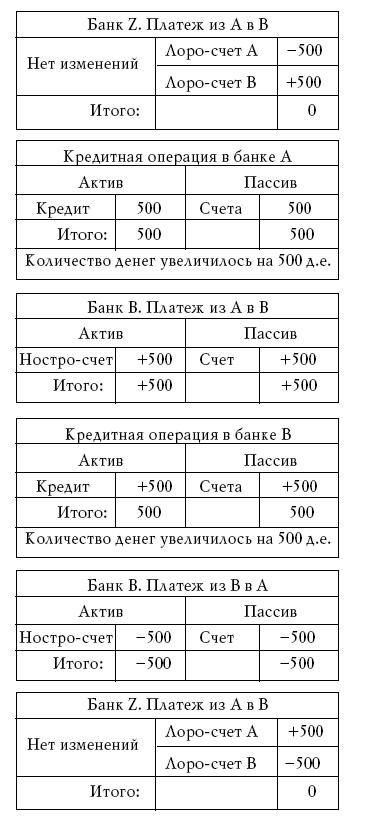

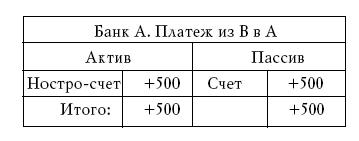

Конкретный механизм кредитной мультипликации изображен на следующей системе Т-счетов:

Таким образом, две кредитные операции и пересылка денег увеличили денежную массу на 1000 д.е., то есть вдвое превысили используемую при этом сумму депозитных денег. Превышение общей денежной массы (коммандитных денежных средств) над депозитной может достигать десятикратного и большего значения.

Увеличение депозитной массы денег происходит только за счет кредитной или эмиссионной деятельности центрального банка. При этом за счет кредитной мультипликации кредит или эмиссия центрального банка умножает денежную массу на величину кредитной мультипликации. Это показывает, какой сильный денежный инструмент находится в распоряжении центрального банка.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКЧитайте также

Что такое мультипликация?

Что такое мультипликация? Первые рисунки, двигавшиеся перед глазами зрителя, были созданы бельгийским физиком Ж. Плато еще в 1832 году. Созданный им прибор — фенакистископ, главной частью которого был картонный диск с множеством рисунков, — позволял увидеть фазы движения

Великая кредитная сага

Великая кредитная сага В 1877 году в Париже объявилась прелестная шатенка с точеной фигуркой. Она была мила, остроумна, так что светское общество простило ей даже небольшой выговор, выдававший простолюдинку. Впрочем, Терезу Дориньяк приняли бы с распростертыми объятьями в

Кредитная линия

Кредитная линия КРЕДИТНАЯ ЛИНИЯ — условие кредитного договора, в соответствии с которым последний приобретает черты абонементного (см. Абонемент), утверждающего обязанность банка (кредитной организации) периодически предоставлять заемщику по его требованию кредиты в

Кредитная организация

Кредитная организация КРЕДИТНАЯ ОРГАНИЗАЦИЯ — юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) ЦБ имеет право осуществлять банковские операции. К.о. образуется на основе любой формы

Небанковская кредитная организация

Небанковская кредитная организация НЕБАНКОВСКАЯ КРЕДИТНАЯ ОРГАНИЗАЦИЯ (НКО) — кредитная организация, имеющая право осуществлять отдельные банковские операции, предусмотренные ФЗ от 3 февраля 1996 г. № 17-ФЗ "О банках и банковской деятельности". Допустимые сочетания

20. КРЕДИТНАЯ СИСТЕМА СТРАНЫ

20. КРЕДИТНАЯ СИСТЕМА СТРАНЫ Кредитная система любой страны состоит из центрального банка и коммерческих банков.Центральный банк (ЦБ) осуществляет руководство всей кредитной системой страны, ведет финансовые операции правительства, хранит временно свободные средства и

Кредитная функция банков – главный бред монетаризма

Кредитная функция банков – главный бред монетаризма Наибольших заблуждений и глупостей сказано монетаристами о функции и роли банков. Одна из важнейших функций банков – кредитная функция. И вот понимание сущности кредитных операций у монетаристов достигает апогея

Депозитная мультипликация

Депозитная мультипликация Мы рассмотрим явление, которое, как нам кажется, еще не привлекло к себе внимания теоретиков в области банковского дела. Это явление называется депозитной мультипликацией. Оно проявляется в банковских системах особого вида.Ранее мы постоянно