Совершенствование банковских платежных технологий

Совершенствование банковских платежных технологий

Существуют две главные платежные технологии: технология платежных поручений и технология платежных требований. Юридические лица используют, как правило, технологию платежных поручений. Она не представляет проблем, банк либо перечисляет деньги с одного счета на другой, если контрагенты находятся в одном банке, либо посылает их в другой банк напрямую или через несколько промежуточных банков.

Но физические лица используют почти исключительно технологию платежных требований. Например, когда покупатель оплачивает товар денежной карточкой, то он не передает продавцу деньги, ибо их нет на самой карточке, а лишь дает право магазину выставить счет на его банк.

Сейчас для осуществления платежных требований используется клиринговый механизм. Имеются, к примеру, крупные клиринговые компании «Виза» и др., в которые банки, подключенные к это платежной системе, резервируют свои средства, из которых эта компания платит продавцу и снимает эту же сумму с резервного счета банка, а уж банк сам снимает со счета покупателя соответствующую сумму.

Но мы установили, что клиринговый механизм в системе счетных денег недопустим. Ведь клиринговая компания – это не банк, она не входит в банковскую систему и потому не имеет права хранить деньги.

Конечно, можно предположить следующий механизм проведения платежных требований. Банк, принявший платежное требование, посылает сообщение (денежный документ) банку плательщика, а тот уже направляет в банк принимателя платежного требования деньги по технологии платежного поручения.

Думается, это слишком сложный и не очень надежный платежный механизм. Необходимо разработать более простой и надежный механизм осуществления платежных требований.

Такой механизм действительно может быть разработан. Работает он следующим образом. Банк, принявший платежное требование от клиента, превращает его в электронный вексель, который и учитывает – принимает к исполнению, создавая новые деньги, из которых и платит клиенту. В результате чего получатель платежного требования оказывается удовлетворен сразу. А банк, принявший платежное требование на себя, в свою очередь, представляет его следующему банку в цепи его пересылки – к банку подателя платежного требования. Этот банк также учитывает вексель, пересылая деньги в банк векселедателя, и предъявляет уже электронный вексель следующему банку, и так до тех пор, пока этот вексель не дойдет до банка подателя платежного требования, в котором деньги окончательно снимаются с его счета. Причем весь риск падает на банк подателя платежного поручения, если вдруг на соответствующем счете и нет денег, то пусть уже банк сам разбирается со своим клиентом. Но все участники цепочки перемещения платежного требования оказались удовлетворены.

Таким образом, мы получаем два типа денег, которые могут распространяться в этой банковской системе. Это собственно деньги, которые распространяются в денежной технологии платежного поручения, и деньги в виде долга, электронного векселя, как бы отрицательные деньги, которые распространяются в технологии платежного требования. В некотором смысле мы можем видеть тут аналогию с движением электричества в полупроводниках, где могут распространяться и сами электрические заряды в виде электронов, и их недостаток в виде дырок. Говорят иногда о двух электрических жидкостях. Точно так же можно говорить о двух денежных «жидкостях», которые могут распространяться в банковской системе. Положительная денежная «жидкость» в виде собственно денег и отрицательная денежная «жидкость» в виде отрицательных денег, денежного долга, благодаря которой происходит осуществление платежей по платежным требованиям.

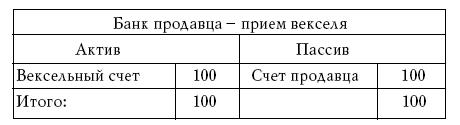

Для осуществления этой технологии в банках создается специальный активный вексельный счет. Рассмотрим движение денежных средств в банке продавца.

Если покупатель размещается в том же самом банке, то банк просто переписывает деньги со счета покупателя на счет продавца.

Если же покупатель находится в другом банке, то сначала банк принимает электронный вексель к оплате, что выражается нижеследующим Т-счетом.

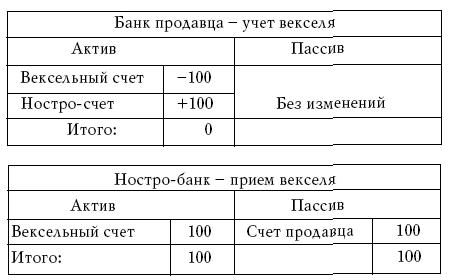

Банк продавца далее может предъявить этот вексель своему ностро-банку или ло-ро-банку.

В первом случае операция предъявления векселя к оплате будет определяться двумя Т-счетами: банка и его ностро-банка.

Легко заметить, что если сложить два первых счета, то в сумме мы получим, что счет продавца и ностро-счет банка продавца выросли на сумму продажи. Вексельный счет переместился в ностро-банк, и последний может продолжать предъявление векселя к учету.

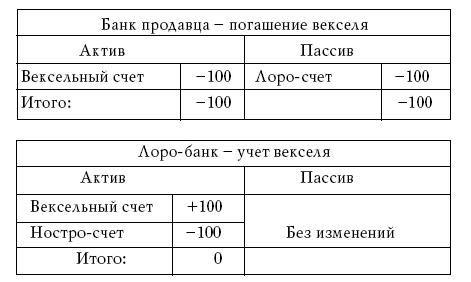

Во втором случае, если банк продавца должен предъявить вексель своему лоро-банку, схема движения векселя будет отображаться следующими Т-счетами:

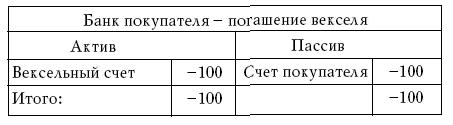

Вексельный счет переместился в лоро-банк. В конце концов вексельный счет переместится в банк покупателя, и там он погашается окончательно.

В полном итоге у продавца счет увеличился, а счет покупателя уменьшился. Правда, мы не учли коммуникационные платежи, благодаря которым вексельный счет постепенно увеличивается и со счета покупателя будет снята как сумма покупки, так и общая сумма коммуникационных платежей.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКЧитайте также

Глава 1. Элементы полиграфических технологий и технологий печатания

Глава 1. Элементы полиграфических технологий и технологий печатания Элементы полиграфических технологий Полиграфические технологии можно разделить на:1. Допечатные (изготовление печатных форм включительно).2. Печатные (изготовление

Развитие и совершенствование

Развитие и совершенствование Любовь Лаврова.Человек приходит в окружающий мир для того, чтобы познать безбрежный океан жизни. А чтобы осознать подаренную жизнь, человеку необходимо знать своё Божественное предназначение. Для успешного исполнения Божественного

Развитие и совершенствование

Развитие и совершенствование Любовь Лаврова Человек приходит в окружающий мир для того, чтобы познать безбрежный океан жизни. А чтобы осознать подаренную жизнь, человеку необходимо знать своё Божественное предназначение. Для успешного исполнения Божественного

4.1. Уголовно-правовые аспекты борьбы с противоправными деяниями в сфере банковских карт

4.1. Уголовно-правовые аспекты борьбы с противоправными деяниями в сфере банковских карт Противоправные деяния с использованием банковских карт являются для России относительно новым видом преступления — до 1996 г. в Уголовном кодексе отсутствовало упоминание о

4.2. Гражданско-правовые вопросы в случае несанкционированного использования платежных карт

4.2. Гражданско-правовые вопросы в случае несанкционированного использования платежных карт Рассмотрим некоторые гражданско-правовые вопросы в случае осуществления операций по поддельным, утраченным картам, с использованием реквизитов карт в сети Интернет. Необходимо

5.2. Клиентские процедуры минимизации рисков при использовании платежных карт

5.2. Клиентские процедуры минимизации рисков при использовании платежных карт Подобно пословице: «Спасение утопающих — дело рук самих утопающих», наиболее эффективным способом защиты от мошенничества является правильное использование карты клиентом. Применение

Глава 6 Исследование опыта и осведомленности населения по мошенничеству в сфере платежных карт

Глава 6 Исследование опыта и осведомленности населения по мошенничеству в сфере платежных карт 6.1. Методология исследования Для анализа потребительского поведения пользователей банковских пластиковых карт были использованы следующие методы

Теория банков и банковских систем

Теория банков и банковских систем Почему важно знать, как работают банки В современном мире банковские системы представляют собой сложнейшие информационные системы, знание принципов функционирования которых должно входить в минимум знаний современного образованного

Общие проблемы современного этапа развития денежных и банковских систем

Общие проблемы современного этапа развития денежных и банковских систем Современная банковская система обслуживает сразу две денежные компоненты – наличную и счетную, обладающие резко отличными характеристиками. И это сказывается самым неблагоприятным

Совершенствование банков

Совершенствование банков В чисто счетной банковской системе меняется само понятие банка. Существующее понятие банка как «банки с деньгами», то есть хранилища денег, становится бессодержательным, так как все деньги хранятся в банках, и вне банков их вообще не существует.

Типы банковских счетов

Типы банковских счетов Должны быть унифицированы типы банковских счетов. Предлагается ввести три типа банковских счетов.1. Расчетный счет. Это универсальный банковский счет, по которому возможны любые банковские операции. С этого счета можно переводить деньги на любые

8. ПРЕДПРИНИМАТЕЛЬСКАЯ ДЕЯТЕЛЬНОСТЬ НА РЫНКЕ БАНКОВСКИХ УСЛУГ

8. ПРЕДПРИНИМАТЕЛЬСКАЯ ДЕЯТЕЛЬНОСТЬ НА РЫНКЕ БАНКОВСКИХ УСЛУГ Эта деятельность осуществляется кредитными организациями на основании лицензии, выданной Банком России. Кредитной организацией является юридическое лицо, образуемое на основе любой формы собственности