1.1.5. Налогообложение ПБОЮЛ и юридических лиц

1.1.5. Налогообложение ПБОЮЛ и юридических лиц

В настоящее время организация и предприниматель максимально уравнены в отношении налогообложения. И физическое и юридическое лицо в зависимости от вида осуществляемой деятельности могут быть плательщиками единого налога на вмененный доход, могут перейти на упрощенную систему налогообложения, выбрав интересующий их объект налогообложения.

Единственным отличием, которое можно привести, будет следующее условие.

Не являясь плательщиком ЕНВД и отказавшись от применения специального режима налогообложения – упрощенной системы налогообложения, юридическое лицо и предприниматель будут работать по общеустановленной системе налогообложения, которая для каждого из них различается.

Юридическое лицо в этом случае будет являться плательщиком следующих налогов – налога на добавленную стоимость (18 %), налога на прибыль (24 %), налога на имущество (ставка устанавливается субъектами РФ, но не может превышать 2,2 %) и единого социального налога и взносов в Пенсионный фонд (всего 26 % от фонда оплаты труда), взноса по обязательному страхованию от несчастных случаев (от 0,2 % до 8,5 % в зависимости от класса профессионального риска от фонда оплаты труда), так как хоть один работающий, но оформлен будет.

ПБОЮЛ придется платить налог на добавленную стоимость (18 %), налог на доходы физических лиц (13 %) и фиксированный платеж на финансирование страховой и накопительной частей трудовой пенсии в размере 154 руб. в месяц за себя. При этом 102,67 руб. направляются на финансирование страховой части трудовой пенсии, 51,33 руб. – на финансирование накопительной части трудовой пенсии. При этом предприниматели 1966 года рождения и старше, уплачивают страховые взносы в виде фиксированного платежа только на финансирование страховой части трудовой пенсии, в сумме 100 руб. (письмо Пенсионного фонда РФ от 10 января 2006 г. № КА-09-20/07). Если у предпринимателя будут наемные работники, то также придется уплатить единый социальный налог и взносы в Пенсионный фонд (26 % от фонда оплаты труда), взнос по обязательному страхованию от несчастных случаев (от 0,2 % до 8,5 % в зависимости от класса профессионального риска от фонда оплаты труда).

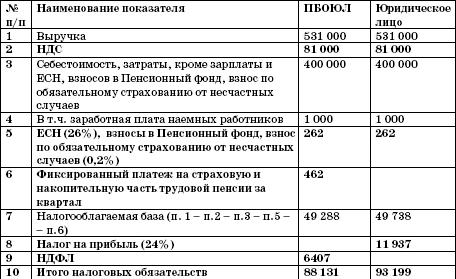

Произведем несложный расчет, предположив, что никакого имущества, облагаемого налогом на имущество, юридическое лицо не имеет.

Получается, что работать по общеустановленной системе налогообложения выгоднее в статусе ПБОЮЛ. Но и здесь есть свои подводные камни. Речь идет о расходах, принимаемых при исчислении налогооблагаемой базы ПБОЮЛ. ПБОЮЛ вправе учесть все экономически обоснованные расходы, связанные с извлечением дохода, но с этим-то как раз не все просто.

К примеру, хорошо, если у ПБОЮЛ есть офис, в котором он осуществляет свою деятельность. Но зачем тратиться на офис, если это можно сделать и в квартире. Именно такая ситуация у огромного числа ПБОЮЛ.

И если расходы юридического лица на оплату коммунальных платежей, установку телефона, абонентскую плату за телефон и ряд других расходов, бесспорно, принимаются у юридического лица налоговыми органами, то в отношении ПБОЮЛ, ведущего предпринимательскую деятельность в месте проживания, ситуация иная.

Расходы на оплату коммунальных платежей, абонентской платы за телефон, установку телефона будут считаться личными расходами ПБОЮЛ, не связанными с предпринимательской деятельностью.

Расходы на использование личного автомобиля для предпринимательской деятельности, не связанной с перевозками, будет очень трудно обосновать в налоговом органе. И если расходы на ГСМ еще, может, и удастся списать, обосновав их подтверждающими документами, то на сумму расходов на запчасти уменьшить налогооблагаемую базу не удастся. Такая же ситуация и в отношении целого ряда других расходов.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКЧитайте также

Двойное налогообложение

Двойное налогообложение см. Международное двойное

Международное двойное налогообложение

Международное двойное налогообложение МЕЖДУНАРОДНОЕ ДВОЙНОЕ НАЛОГООБЛОЖЕНИЕ (двойное налогообложение на межгосударственном уровне) — обложение одного и того же лица аналогичными видами налога в отношении одного и того же объекта налогообложения в двух или более

Объединение юридических лиц (Ассоциация)

Объединение юридических лиц (Ассоциация) ОБЪЕДИНЕНИЯ ЮРИДИЧЕСКИХ ЛИЦ — некоммерческие организации, созданные юридическими лицами на добровольных (договорных) началах и на основе их членства в форме ассоциаций и союзов в целях координации их деятельности и

2. ТГП В СИСТЕМЕ ОБЩЕСТВЕННЫХ И ЮРИДИЧЕСКИХ НАУК. КЛАССИФИКАЦИЯ ЮРИДИЧЕСКИХ НАУК

2. ТГП В СИСТЕМЕ ОБЩЕСТВЕННЫХ И ЮРИДИЧЕСКИХ НАУК. КЛАССИФИКАЦИЯ ЮРИДИЧЕСКИХ НАУК Науки, образующие систему науки в целом, принято подразделять на три большие группы: 1) естественные; 2) технические; 3) гуманитарные. Иногда в качестве самостоятельных групп выделяют 4)

Глава 3 Налогообложение сделок, заключаемых риэлторской фирмой

Глава 3 Налогообложение сделок, заключаемых риэлторской фирмой Рассмотрим вопросы налогообложения сделок, совершаемых рилторскими фирмами, в основном это два налога – на доходы с физических лиц и на прибыль с организаций. Помимо налогообложения сделок, в процессе

1.1. Индивидуальный предприниматель без образования юридического лица (ПБОЮЛ) или юридическое лицо?

1.1. Индивидуальный предприниматель без образования юридического лица (ПБОЮЛ) или юридическое лицо? Итак, вы решили зарабатывать на жизнь путем открытия собственного дела. Следует помнить, что предпринимательской является самостоятельная, осуществляемая на свой риск

1.1.1. Правовые основы ведения предпринимательской деятельности без образования юридического лица (ПБОЮЛ)

1.1.1. Правовые основы ведения предпринимательской деятельности без образования юридического лица (ПБОЮЛ) В соответствии со статьей 23 Гражданского кодекса РФ гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с момента

1.1.3. Сколько стоит стать ПБОЮЛ или организовать юридическое лицо

1.1.3. Сколько стоит стать ПБОЮЛ или организовать юридическое лицо Немаловажным аспектом при выборе того, как заниматься предпринимательской деятельностью – как ПБОЮЛ или юридическое лицо, является величина организационных расходов на регистрацию ПБОЮЛ или

1.1.7. Выводы. Что выгоднее – ПБОЮЛ или юридическое лицо?

1.1.7. Выводы. Что выгоднее – ПБОЮЛ или юридическое лицо? 1. Правовой аспект.Итак, как мы видим, гражданское законодательство декларирует равенство подхода к регулированию предпринимательской деятельности ПБОЮЛ и юридических лиц.В целом с этим можно согласиться. Практика

1.2. Государственная регистрация ПБОЮЛ и юридического лица

1.2. Государственная регистрация ПБОЮЛ и юридического лица Порядок государственной регистрации юридических лиц при их создании, государственной регистрации физических лиц в качестве индивидуальных предпринимателей регулируется Федеральным законом от 8 августа 2001 г.

1.2.1. Регистрация ПБОЮЛ

1.2.1. Регистрация ПБОЮЛ Государственная регистрация индивидуального предпринимателя осуществляется по месту его жительства.ПРИМЕРГражданин Мухин А.Л. зарегистрирован в Дмитровском районе Московской области, а фактически (без регистрации) проживает в Люберецком районе.

Глава 3 Учет доходов и расходов, налогообложение ПБОЮЛ по общеустановленной системе

Глава 3 Учет доходов и расходов, налогообложение ПБОЮЛ по общеустановленной системе Напомним, что определение индивидуального предпринимателя приведено в статье 11 Налогового кодекса РФ. Индивидуальными предпринимателями являются физические лица, зарегистрированные в

41. Налогообложение доходов

41. Налогообложение доходов Налогообложение доходов физических лиц регулируется нормами главы 23 второй части НК РФ. Ставка такого налога установлена в размере 13% с доходов физических лиц, являющихся налоговыми резидентами, и 30% – с доходов физических лиц, не являющихся

7.4. Налогообложение дивидендов

7.4. Налогообложение дивидендов Статьей 214 Налогового кодекса РФ установлены особенности уплаты налога на доходы физических лиц в отношении доходов от долевого участия в организации. Причем пунктом статьи 214 Налогового кодекса определено, что если источником дохода