4.12.17. Убытки, уменьшающие налоговую базу

4.12.17. Убытки, уменьшающие налоговую базу

Налогоплательщик имеет право в следующие налоговые периоды включить сумму разницы между уплаченным минимальным налогом и налогом, исчисленным в общем порядке, в расходы при исчислении налоговой базы, в том числе увеличить сумму убытков, которые могут быть перенесены на будущее. Убытки, то есть превышение расходов, определяемых в установленном порядке, над доходами, полученные в одном налоговом периоде, не «пропадут» для предприятия.

Правда, если предприятие решило перейти на общий режим налогообложения или, наоборот, с общего на упрощенный, то «прошлые» убытки не будут приниматься при расчете единого налога или налога на прибыль. Такое же мнение высказано в письме УМНС России по г. Москве от 9 сентября 2003 г. № 21–09/49190 «О покрытии убытка, полученного до перехода на упрощенную систему налогообложения».

А вот налогоплательщики, которые применяли упрощенную систему налогообложения и использовали в качестве объекта налогообложения доходы, уменьшенные на величину расходов, вправе учесть суммы убытка при исчислении налоговой базы. Но такой убыток не может уменьшать налоговую базу более чем на 30 процентов. При этом оставшаяся часть убытка может быть перенесена на следующие налоговые периоды. Для подтверждения сумм убытка предприятие обязано хранить соответствующие документы в течение всего срока использования права на уменьшение налоговой базы на сумму убытка. Однако сумма убытка, «не использованного» в отчетном налоговом периоде, переносится на будущие периоды не бесконечно, а лишь на 10 налоговых периодов.

ПРИМЕР

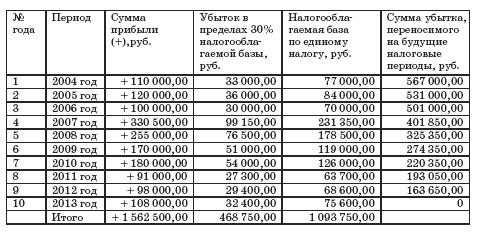

В 2003 году ООО «Ладушка», применяя упрощенную систему налогообложения, понесло убытки в размере 600 000 руб. В последующие налоговые периоды предприятием были получены следующие результаты финансово-хозяйственной деятельности:

Таким образом, принятие понесенных убытков будет производиться в следующих налоговых периодах в следующих суммах:

Таким образом, по окончании 10 лет с года получения убытка неучтенной останется сумма убытка в размере 131 250 руб. (600 000–468 750). Однако на будущие налоговые периоды эта сумма больше переноситься не будет, в связи с истечением 10 лет с момента получения этого убытка.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКЧитайте также

Убытки

Проезд на базу «Найт Флайт»

Проезд на базу «Найт Флайт» Автотранспортом до Волгограда, далее – до базы.Электропоездом (самолетом) до Волгограда или Астрахани, далее – трансфер до

Проезд на базу «Васильсурская слобода»

Проезд на базу «Васильсурская слобода» Автотранспортом по Нижегородскому шоссе до г. Нижний Новгород, далее – 135 км до базы.Электропоездом до г. Нижний Новгород, далее, предварительно созвонившись, транспортом